「企業年金」と「iDeCo」の違い

学生を終えた現役世代であれば、雇用形態は何であれ、何らかの仕事にはついていると思います。

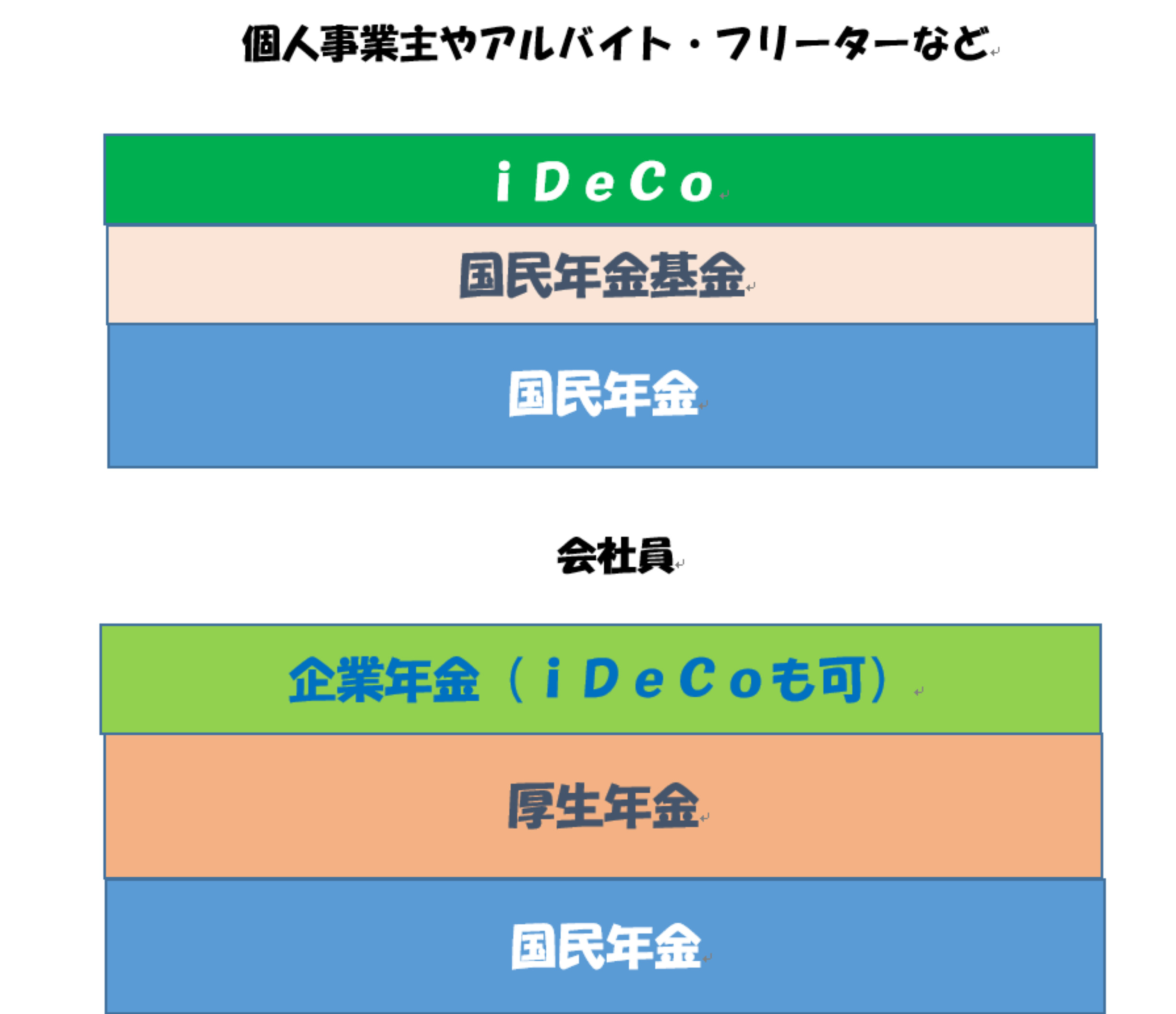

ここでは、会社員と個人事業主(自営業)等で大きく2つに分けての解説です。

会社員は「公的年金」だけでは不安であるし、老後資金の備えとしては心もとないので、会社側も退職金以外に「企業年金」を用意している場合が多く、反対に個人事業主(自営業)であったり、雇用形態や会社規模が小さかったりする理由で、「企業年金」には加入していない場合もあります。

その「代わり」として用意されているのが「iDeCo」です。

大きな違いは、「企業年金」は自分が勤めている会社が、ほとんどの手続きを行ってくれます。

自分で必要な手続きがあっても、順を追って解説付ですので、そこまで難しいという感じはしないです。

反対に「iDeCo」は全て自分で調べて、手続きや管理をしなければなりません。

「iDeCo」に関しては、「国は企業年金に変わるものを準備はしていますから、自分で責任もって手続きや管理をしてくださいね…」といった感じですね。

「自己責任でやって」と、冷たい感じもしますが、「iDeCo」は完全に個人向けですから、組織的に深入りすることは逆に難しいのです。

「企業年金」とは

「確定給付企業年金・DB」と「確定拠出型企業年金・DC」があります。

「給付型」と「拠出型」の違い

確定“給付型”企業年金

事業主(会社)と従業員(個人)があらかじめ契約した内容に基づいて給付される年金制度です。

給付型なので退職後に給付される金額まで定めてあることが多く、その定めに基づいて給付が行われます。

近年、このDB型年金運営機関(企業代表者の寄せ集めで運営していることが多い)の運営が難しくなり、DC型(銀行等の投資信託会社が運営している)へ移行する企業が増えています。

確定“拠出型”企業年金

事業主(会社)が掛金を拠出し、従業員(個人)がその掛金(資産)の運用を行う年金制度です。

給付型は決まった金額が給付されるのですが、このDC型は将来の給付金額が運用次第で変化します。

もちろん拠出金(投資した金額)より増える期待も大きいですが、減る可能性も無いわけではないです。

減らしたくないなら、「元本保証型」の商品を選べば拠出金より減ることはないですが、増える額も可能性も少ないことになります。

拠出(掛金)できる限度額は、月額55,000円(DBや厚生年金基金と併用の場合、月額27,500円)

「iDeCo」とは

「iDeCo」は、「個人型確定拠出年金」とも呼びます。

私的な年金制度であり、加入は任意です。

これは記事の冒頭でも記載しましたが、会社勤めであれば多くの場合「企業年金」が用意されていますが、個人事業主やアルバイト・フリーターなどの場合そのようなものがありませんので、その代わりとして国が準備してくれた制度と言えます。

個人事業主(自営業者)やアルバイト・フリーターなどの場合は、拠出限度月額68,000円です。

以前は会社勤めの方は「iDeCo」の加入に制限がかかっていましたが、2022年度より会社勤めの方でも加入が可能になり、老後の貯えとして選択肢が増えました。

会社員の場合DC加入者は、拠出限度月額20,000円で、公務員とDB加入者の拠出限度月額は、12,000円です(専業主婦[夫]も加入可能で、この場合拠出限度月額23,000円)。

「国民年金基金」とは

「国民年金基金」は「iDeCo」のように個人事業主やアルバイト・フリーターなどの為に準備された制度ですが、これに関しては、会社勤めの方(厚生年金加入者)は加入が認められていません。

制度としては、「国民年金」にプラスαするような制度です。

最大で(iDeCoと合算金額)月額68,000円まで掛金を拠出することが可能。

「国民年金基金」と「iDeCo」の違い

iDeCoとの大きな違いは、「国民年金基金」は「国民年金」にプラスαの制度であるので、「国民年金」同様「終身年金」です(iDeCoは有期年金ですので、5年以上20年以下の期間に受給しなくてはなりません)。

どちらで掛けるのが「お得か?」は、受け取る目的によっても変わるので一概には言えませんが、「終身」という事で考えたら「国民年金基金」の方がお得なような気もします。

イメージ図

イメージとしては、こんな感じになります👆

まとめ

保険屋や銀行で「iDeCo」に簡単に加入ができたり、手続きなどをお手伝いしてくれるサービスがあるようですが、これは「iDeCo」購入までに自分と信託銀行(購入場所)以外他の「~経由」する分、手数料が多く引かれている場合がありますので、そこら辺はしっかりとご自身で判断してください。

「投資」も手数料が多く引かれれば引かれる程、ご自身の手元に返ってくる金額も減ってしまいます。

「投資」したお金を引き出す場合は、引き出した金額ー税金ー手数料=残金(手にするお金)です。

「年金」は労働者としての現役を終えた、「老後のため」の資金を蓄えます。

老後だけに気を取られて、現在を“我慢”と“節約”だけになっていては人生が楽しくありません。

どこまでを老後の貯えとして必要なのかをしっかりと考え、無理のないプランで老後に備えましょう。